Decades of Experience,

Dedicated to YouContact Us NowFor a Free Initial Consultation

Lo Básico del Capítulo 7 de Bancarrota

Bancarrota Capítulo 7

El capítulo 7 de la bancarrota es un proceso para que los deudores puedan liberarse de deudas no garantizadas mientras mantienen su hogar y otros activos exentos por ley. No hay un monto mínimo de deuda requerido para solicitar la bancarrota del capítulo 7. El capítulo 7 califica al deudor como elegible para la bancarrota del capítulo 7 a través de la prueba de medios. La liberación de deudas no garantizadas significa que el deudor ya no será personalmente responsable de la deuda liberada, y los acreedores a quienes se les deben las deudas serán detenidos en sus esfuerzos de cobro contra el deudor.

Activos en el Capítulo 7 de Bancarrotas

La mayoría de los casos de bancarrota del capítulo 7 son casos sin activos, lo que significa que no tiene nada que devolver a un acreedor que no esté incluido en la lista de exenciones de California. Las principales categorías de activos en un caso de bancarrota son bienes raíces, vehículos, artículos del hogar, activos financieros, activos relacionados con negocios y activos relacionados con granjas. Los deudores no perderán los bienes del hogar típicos que normalmente se encuentran en las viviendas durante el Capítulo 7. Los enseres domésticos, como los muebles, teléfonos celulares, computadoras, televisores y otros activos de uso diario típicos que se encuentran en la mayoría de los hogares y que se consideran esenciales para el trabajo y la vida, están exentos de la bancarrota y no se perderán por parte del deudor. Los artículos de valor extraordinario, como arte costoso, joyas y objetos de colección, solamente pueden protegerse hasta un valor específico dependiendo de las exenciones que decida utilizar durante su bancarrota. El valor del activo se determina por la cantidad por la que podría venderlo hoy o cuánto costaría reemplazar el mismo artículo. Los activos usados son difíciles de valorar, pero para bienes generales, sitios web como Facebook Marketplace y Craigslist pueden darle una indicación del valor. Para activos más caros, Chairish y Kaiyo pueden valer la pena intentarlo.

La mayoría de los casos de bancarrota del capítulo 7 son casos sin activos, lo que significa que no tiene nada que devolver a un acreedor que no esté incluido en la lista de exenciones de California. Las principales categorías de activos en un caso de bancarrota son bienes raíces, vehículos, artículos del hogar, activos financieros, activos relacionados con negocios y activos relacionados con granjas. Los deudores no perderán los bienes del hogar típicos que normalmente se encuentran en las viviendas durante el Capítulo 7. Los enseres domésticos, como los muebles, teléfonos celulares, computadoras, televisores y otros activos de uso diario típicos que se encuentran en la mayoría de los hogares y que se consideran esenciales para el trabajo y la vida, están exentos de la bancarrota y no se perderán por parte del deudor. Los artículos de valor extraordinario, como arte costoso, joyas y objetos de colección, solamente pueden protegerse hasta un valor específico dependiendo de las exenciones que decida utilizar durante su bancarrota. El valor del activo se determina por la cantidad por la que podría venderlo hoy o cuánto costaría reemplazar el mismo artículo. Los activos usados son difíciles de valorar, pero para bienes generales, sitios web como Facebook Marketplace y Craigslist pueden darle una indicación del valor. Para activos más caros, Chairish y Kaiyo pueden valer la pena intentarlo.

Home Equity (704) vs. Wildcard (703)

Los deudores deben elegir entre dos conjuntos de exenciones al declararse en bancarrota del Capítulo 7, las exenciones 703 versus 704. Los deudores con equidad en su residencia principal típicamente usarán las exenciones 704, incluida la Exención Residencial, lo que les permite mantener su hogar en la mayoría de los casos. Los deudores que no son propietarios de una vivienda pueden usar una exención especial de hasta $33,650 para eximir cualquier cosa que deseen que no esté exenta bajo otra categoría. Puede conservar $33,650 en efectivo al declararse en bancarrota del Capítulo 7 si no tiene otros activos que desee proteger y usa la exención especial 703.140(b)(5). Por favor, lea nuestras páginas sobre las exenciones 703 versus 704 para comprender mejor sus opciones y qué activos pueden protegerse durante la bancarrota.

Los deudores deben elegir entre dos conjuntos de exenciones al declararse en bancarrota del Capítulo 7, las exenciones 703 versus 704. Los deudores con equidad en su residencia principal típicamente usarán las exenciones 704, incluida la Exención Residencial, lo que les permite mantener su hogar en la mayoría de los casos. Los deudores que no son propietarios de una vivienda pueden usar una exención especial de hasta $33,650 para eximir cualquier cosa que deseen que no esté exenta bajo otra categoría. Puede conservar $33,650 en efectivo al declararse en bancarrota del Capítulo 7 si no tiene otros activos que desee proteger y usa la exención especial 703.140(b)(5). Por favor, lea nuestras páginas sobre las exenciones 703 versus 704 para comprender mejor sus opciones y qué activos pueden protegerse durante la bancarrota.

Cuentas Bancarias y Activos Financieros

Todos los activos financieros deben ser declarados al presentar la bancarrota del Capítulo 7. El deudor debe declarar un activo antes de poder usar la exención correspondiente para el mismo. Debe divulgar todas las cuentas bancarias al declarar la bancarrota, independientemente de si son cuentas conjuntas o individuales. Después de presentar su solicitud, la mayoría de los administradores querrán ver sus estados de cuenta bancarios de cada cuenta y el monto exacto en cada cuenta en la fecha de presentación. Después de que se proporcionen estos estados de cuenta, el administrador no continuará monitoreando sus cuentas a menos que no haya divulgado algún activo.

Todos los activos financieros deben ser declarados al presentar la bancarrota del Capítulo 7. El deudor debe declarar un activo antes de poder usar la exención correspondiente para el mismo. Debe divulgar todas las cuentas bancarias al declarar la bancarrota, independientemente de si son cuentas conjuntas o individuales. Después de presentar su solicitud, la mayoría de los administradores querrán ver sus estados de cuenta bancarios de cada cuenta y el monto exacto en cada cuenta en la fecha de presentación. Después de que se proporcionen estos estados de cuenta, el administrador no continuará monitoreando sus cuentas a menos que no haya divulgado algún activo.

Propietarios de Empresas que se Acogen al Capítulo 7

Una razón común por la que las personas se declaran en bancarrota es cuando comienzan un pequeño negocio y se encuentran en deuda. El negocio puede solicitar el Capítulo 7, conocido como bancarrota de «liquidación» porque el administrador liquidará todos los activos del negocio. Una bancarrota de liquidación se utiliza cuando el propietario ya no quiere seguir administrando el negocio. Las deudas comerciales no pueden ser eliminadas, por lo que, si usted garantizó personalmente alguna deuda comercial, esos acreedores pueden perseguirle durante y después de la bancarrota. El Capítulo 7 solamente permite la eliminación de deudas personales.

Una razón común por la que las personas se declaran en bancarrota es cuando comienzan un pequeño negocio y se encuentran en deuda. El negocio puede solicitar el Capítulo 7, conocido como bancarrota de «liquidación» porque el administrador liquidará todos los activos del negocio. Una bancarrota de liquidación se utiliza cuando el propietario ya no quiere seguir administrando el negocio. Las deudas comerciales no pueden ser eliminadas, por lo que, si usted garantizó personalmente alguna deuda comercial, esos acreedores pueden perseguirle durante y después de la bancarrota. El Capítulo 7 solamente permite la eliminación de deudas personales.

Los deudores que poseen parte o todo un negocio y desean solicitar la bancarrota del Capítulo 7 enfrentarán una situación más complicada. La participación del deudor en el negocio y el valor del negocio afectarán directamente la capacidad del deudor para pasar la prueba de medios. Los activos del deudor son parte del patrimonio en bancarrota, y la participación o propiedad en un negocio es parte de ese portafolio. Si el deudor es propietario de un pequeño negocio, algunos activos tangibles como herramientas, computadoras, sistemas telefónicos, escritorios y sillas pueden estar exentos utilizando la exención de "herramientas del oficio". Si el deudor todavía puede aprobar la prueba de medios sin liquidar el negocio, puede continuar con las operaciones normalmente durante la bancarrota.

Cantidad de Deuda

No se requiere una cantidad mínima o máxima de deuda para solicitar el Capítulo 7. Todas las deudas no garantizadas pueden ser eliminadas si pasa la prueba de medios y califica para el Capítulo 7.

No se requiere una cantidad mínima o máxima de deuda para solicitar el Capítulo 7. Todas las deudas no garantizadas pueden ser eliminadas si pasa la prueba de medios y califica para el Capítulo 7.

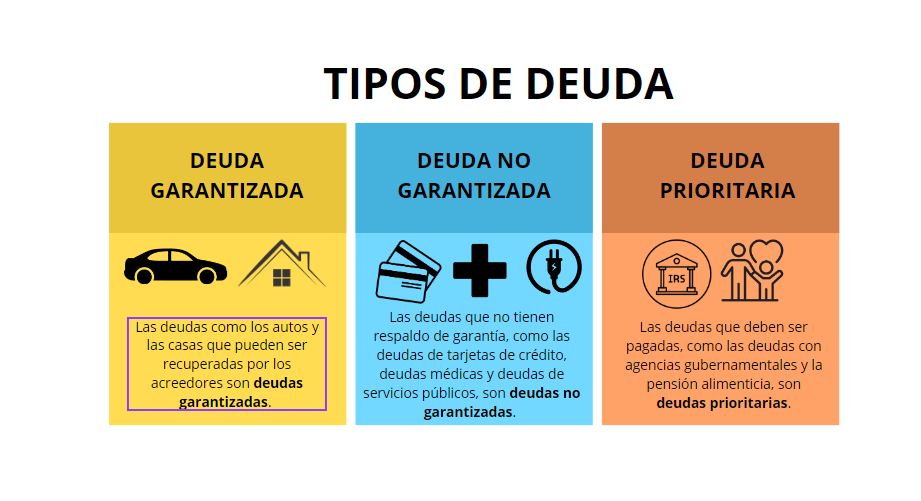

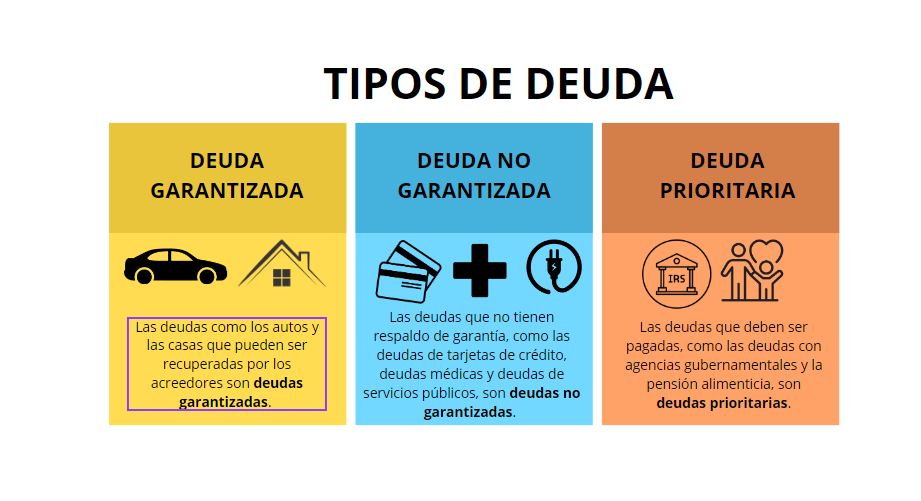

Tipos de Deuda

Cuando se declara en bancarrota, aborda tres tipos de deuda: garantizada, no garantizada y prioritaria. La deuda garantizada significa que existe un activo físico que el acreedor puede embargar para asegurar la deuda. Casas, vehículos, botes e incluso el cobertizo en su patio trasero son ejemplos de deuda garantizada. Independientemente del activo exacto, si el administrador puede venderlo y devolver el dinero a los acreedores a quienes debe, se considera una deuda garantizada. La deuda no garantizada es cualquier deuda que no esté respaldada por ninguna forma de garantía. Las deudas no garantizadas suelen ser eliminadas en una bancarrota del Capítulo 7 porque no hay nada que devolver al acreedor. La deuda de tarjetas de crédito, facturas médicas, facturas de servicios públicos y préstamos personales se consideran deudas no garantizadas. El Capítulo 7 es preferible al Capítulo 13 porque el tribunal de bancarrotas permite que la deuda no garantizada sea completamente eliminada. A continuación, está la deuda prioritaria, que tiende a ser con el IRS u otras deudas a las que el tribunal de bancarrotas federal otorga «prioridad». Por lo general, estas deudas no pueden ser eliminadas.

Cuando se declara en bancarrota, aborda tres tipos de deuda: garantizada, no garantizada y prioritaria. La deuda garantizada significa que existe un activo físico que el acreedor puede embargar para asegurar la deuda. Casas, vehículos, botes e incluso el cobertizo en su patio trasero son ejemplos de deuda garantizada. Independientemente del activo exacto, si el administrador puede venderlo y devolver el dinero a los acreedores a quienes debe, se considera una deuda garantizada. La deuda no garantizada es cualquier deuda que no esté respaldada por ninguna forma de garantía. Las deudas no garantizadas suelen ser eliminadas en una bancarrota del Capítulo 7 porque no hay nada que devolver al acreedor. La deuda de tarjetas de crédito, facturas médicas, facturas de servicios públicos y préstamos personales se consideran deudas no garantizadas. El Capítulo 7 es preferible al Capítulo 13 porque el tribunal de bancarrotas permite que la deuda no garantizada sea completamente eliminada. A continuación, está la deuda prioritaria, que tiende a ser con el IRS u otras deudas a las que el tribunal de bancarrotas federal otorga «prioridad». Por lo general, estas deudas no pueden ser eliminadas.

Deudas Eliminables

Las deudas no garantizadas suelen poder ser eliminadas en una presentación de bancarrota del Capítulo 7 en California, al igual que en cualquier otro estado. Las deudas no garantizadas típicas que pueden ser eliminadas en California incluyen:

Las deudas no garantizadas suelen poder ser eliminadas en una presentación de bancarrota del Capítulo 7 en California, al igual que en cualquier otro estado. Las deudas no garantizadas típicas que pueden ser eliminadas en California incluyen:

- Deuda de tarjetas de crédito: Los saldos de las tarjetas de crédito pueden ser eliminados. Cuando un único deudor en una cuenta conjunta solicita la bancarrota, el otro deudor debería considerar pagar su parte de la deuda antes de presentar la solicitud.

- Facturas médicas: Las facturas médicas no pagadas se consideran deudas no garantizadas y pueden ser eliminadas.

- Préstamos personales: Los préstamos personales no garantizados, como los préstamos de día de pago o los préstamos de amigos y familiares, pueden ser eliminados.

- Facturas de servicios públicos: Las facturas de servicios públicos vencidas, como las de gas, electricidad y agua, también pueden incluirse como deudas no garantizadas en una bancarrota del Capítulo 7.

- Cuentas en cobro: Las cuentas en cobro, como multas de estacionamiento no pagadas o multas de bibliotecas, generalmente se consideran deudas no garantizadas.

- Préstamos con firma: Los préstamos por los cuales no has ofrecido ningún tipo de garantía (como un automóvil o una casa) suelen ser no garantizados y pueden ser eliminados.

- Comisiones por sobregiro: Si debes comisiones por sobregiro a tu banco, a menudo pueden incluirse como deudas no garantizadas.

- Tarjetas de crédito de tiendas: Los saldos en tarjetas de crédito específicas de tiendas (por ejemplo, tarjetas de crédito de marca propia) suelen ser eliminables.

- Juicios personales: Los juicios en tu contra con deudas no garantizadas pueden ser eliminados.

- Préstamos estudiantiles: Es posible eliminar préstamos estudiantiles si el deudor puede demostrar dificultades excesivas.

Deudas no Eliminables

- Manutención de menores y pensión alimenticia: Las obligaciones ordenadas en un decreto de divorcio o tribunal de familia, incluida la pensión alimenticia y la manutención de menores, no son eliminables.

- Deudas fiscales recientes: La mayoría de los impuestos sobre la renta más recientes (dentro de los últimos tres años) no son eliminables, junto con otros impuestos como los impuestos sobre la nómina o las multas por fraude.

- Multas y penalidades adeudadas a agencias gubernamentales: Las multas o penalidades financieras por violar la ley (como multas de tráfico o restitución penal) no son eliminables.

- Deudas no listadas en tu solicitud de bancarrota: Si no mencionas ciertas deudas en tu documentación de bancarrota, es posible que no sean eliminables.

- Deudas por lesiones personales causadas por conducir en estado de ebriedad: Si es considerado responsable de lesiones causadas por operar un vehículo (automóvil, bote o aeronave) en estado de ebriedad, esas deudas no son eliminables.

- Deudas a ciertos planes de retiro con beneficios fiscales: Generalmente, cualquier préstamo o deuda pendiente con planes de jubilación específicos no puede ser eliminado.

- Ciertas deudas derivadas de un divorcio o separación: Además de la pensión alimenticia y la pensión para menores, otras deudas relacionadas con el divorcio, como las deudas de liquidación de propiedades, pueden no ser eliminables dependiendo de los detalles de su situación.

- Préstamos estudiantiles: He mencionado esto dos veces porque es difícil eliminar los préstamos estudiantiles. Necesitaría entender los detalles de su caso para hacer una recomendación sobre si sus préstamos estudiantiles podrían ser eliminados.

Plazo

La bancarrota del Capítulo 7 suele tardar de 3 a 4 meses en completarse si no hay complicaciones. Después de presentar su solicitud, pasarán aproximadamente un mes hasta su audiencia 341A. Sin embargo, su caso puede tardar más tiempo (hasta 6 meses) si el síndico tiene preguntas adicionales después de su audiencia 341A y solicita una continuación.

La bancarrota del Capítulo 7 suele tardar de 3 a 4 meses en completarse si no hay complicaciones. Después de presentar su solicitud, pasarán aproximadamente un mes hasta su audiencia 341A. Sin embargo, su caso puede tardar más tiempo (hasta 6 meses) si el síndico tiene preguntas adicionales después de su audiencia 341A y solicita una continuación.

Costo y Tarifas

Para presentar el Capítulo 7 en California, costará entre $1,500 y $2,500, incluidas todas las tarifas de presentación, para que un abogado le represente durante todo el proceso de bancarrota. En 2024, cualquier cosa fuera de este rango es o demasiado barata para recibir la atención adecuada que su bancarrota merece o demasiado cara. Sin embargo, esta estimación de precio es para un Capítulo 7 simple para un individuo o pareja con deuda no garantizada que desean eliminar. Si tiene que liquidar un negocio, enfrenta ejecución hipotecaria o tiene una demanda pendiente, es razonable pagar más que esto.

Para presentar el Capítulo 7 en California, costará entre $1,500 y $2,500, incluidas todas las tarifas de presentación, para que un abogado le represente durante todo el proceso de bancarrota. En 2024, cualquier cosa fuera de este rango es o demasiado barata para recibir la atención adecuada que su bancarrota merece o demasiado cara. Sin embargo, esta estimación de precio es para un Capítulo 7 simple para un individuo o pareja con deuda no garantizada que desean eliminar. Si tiene que liquidar un negocio, enfrenta ejecución hipotecaria o tiene una demanda pendiente, es razonable pagar más que esto.

Impacto en el Crédito

Al presentar el Capítulo 7, su crédito se verá afectado durante unos años, pero no arruinado. Su puntuación de crédito va a disminuir significativamente cuando presente la bancarrota. Puede perder entre 100 y 200 puntos en su puntuación crediticia de inmediato. Es más probable que pierda un porcentaje más significativo de puntos si su puntuación es alta que si su puntuación es baja. Tomará unos años recuperar una puntuación decente. Al considerar presentar la bancarrota, es esencial entender su impacto en su capacidad para obtener crédito. Una presentación de bancarrota aparecerá en su informe de crédito como un registro público durante hasta 10 años, lo que dificulta la obtención de préstamos comerciales o personales.

Al presentar el Capítulo 7, su crédito se verá afectado durante unos años, pero no arruinado. Su puntuación de crédito va a disminuir significativamente cuando presente la bancarrota. Puede perder entre 100 y 200 puntos en su puntuación crediticia de inmediato. Es más probable que pierda un porcentaje más significativo de puntos si su puntuación es alta que si su puntuación es baja. Tomará unos años recuperar una puntuación decente. Al considerar presentar la bancarrota, es esencial entender su impacto en su capacidad para obtener crédito. Una presentación de bancarrota aparecerá en su informe de crédito como un registro público durante hasta 10 años, lo que dificulta la obtención de préstamos comerciales o personales.

Determinación de la Elegibilidad para el Capítulo 7

La capacidad de un deudor para presentar la bancarrota del Capítulo 7 depende de la prueba de medios. La prueba de medios se creó para asegurar que solamente los deudores que no puedan pagar las deudas que deben en un plazo razonable puedan presentar el Capítulo 7. De lo contrario, el deudor debe pagar al menos parte de la deuda a través de una bancarrota del Capítulo 13 durante 3-5 años. Para aprobar la prueba de medios, el deudor no debe tener un ingreso disponible significativo y debe estar por debajo del ingreso medio en California para un hogar del mismo tamaño. El tamaño del hogar es importante porque los hogares más grandes obtienen considerablemente más exenciones. Las personas con múltiples dependientes tendrán más facilidad para pasar la prueba de medios porque el límite de ingresos está directamente relacionado con el tamaño de la familia. Los dependientes pueden ser tanto niños como familiares directos a los que está cuidando.

La capacidad de un deudor para presentar la bancarrota del Capítulo 7 depende de la prueba de medios. La prueba de medios se creó para asegurar que solamente los deudores que no puedan pagar las deudas que deben en un plazo razonable puedan presentar el Capítulo 7. De lo contrario, el deudor debe pagar al menos parte de la deuda a través de una bancarrota del Capítulo 13 durante 3-5 años. Para aprobar la prueba de medios, el deudor no debe tener un ingreso disponible significativo y debe estar por debajo del ingreso medio en California para un hogar del mismo tamaño. El tamaño del hogar es importante porque los hogares más grandes obtienen considerablemente más exenciones. Las personas con múltiples dependientes tendrán más facilidad para pasar la prueba de medios porque el límite de ingresos está directamente relacionado con el tamaño de la familia. Los dependientes pueden ser tanto niños como familiares directos a los que está cuidando.

Matrimonios que Presentan el Capítulo 7

Las parejas tienen la opción de presentar la bancarrota juntas o por separado, y hay ventajas en ambos métodos. Al hacer una presentación individual, el crédito de su pareja permanecerá sin cambios, lo que facilitará que ambos utilicen su crédito mientras construyen su crédito posterior a la bancarrota. Las parejas también tienen flexibilidad para decidir si tiene más sentido presentar una declaración conjunta de ingresos o si solo una de las personas en la pareja debería hacerlo. Debido a que la ley federal no reconoce el matrimonio homosexual, hay todavía más flexibilidad, y esas parejas pueden decidir qué es lo mejor para ellos al calcular si ser una pareja les beneficia financieramente en relación con su caso de bancarrota.

Las parejas tienen la opción de presentar la bancarrota juntas o por separado, y hay ventajas en ambos métodos. Al hacer una presentación individual, el crédito de su pareja permanecerá sin cambios, lo que facilitará que ambos utilicen su crédito mientras construyen su crédito posterior a la bancarrota. Las parejas también tienen flexibilidad para decidir si tiene más sentido presentar una declaración conjunta de ingresos o si solo una de las personas en la pareja debería hacerlo. Debido a que la ley federal no reconoce el matrimonio homosexual, hay todavía más flexibilidad, y esas parejas pueden decidir qué es lo mejor para ellos al calcular si ser una pareja les beneficia financieramente en relación con su caso de bancarrota.

Qué Necesitará

No es raro que las personas presenten el Capítulo 7 por sí mismas, lo que se llama "pro se". Sin embargo, no recomendamos hacer esto ya que puede ser un proceso complicado con muchos matices. Incluso aquellos que logran hacerlo sin pagar por un abogado pueden haber perdido una gran oportunidad en exenciones o haber desestimado su caso inadvertidamente porque omitieron partes cruciales del proceso o plazos. Si desea avanzar rápido e impresionar a su abogado con lo preparado que está, aquí tiene la documentación básica que necesita. Puede encontrar una lista más detallada en nuestra página Lista de documentos.

No es raro que las personas presenten el Capítulo 7 por sí mismas, lo que se llama "pro se". Sin embargo, no recomendamos hacer esto ya que puede ser un proceso complicado con muchos matices. Incluso aquellos que logran hacerlo sin pagar por un abogado pueden haber perdido una gran oportunidad en exenciones o haber desestimado su caso inadvertidamente porque omitieron partes cruciales del proceso o plazos. Si desea avanzar rápido e impresionar a su abogado con lo preparado que está, aquí tiene la documentación básica que necesita. Puede encontrar una lista más detallada en nuestra página Lista de documentos.

- Licencia de conducir de California y tarjeta de seguro social

- Declaración de impuestos estatales y federales del año pasado

- Estados de cuenta bancarios (el monto y los períodos de tiempo pueden variar)

- Formularios W2 o talones de pago o prueba de todas las fuentes de ingresos

Por favor, tenga en cuenta que puede haber más documentos requeridos dependiendo de su situación, pero para la mayoría de los casos simples, esto es todo lo que necesitamos para empezar.

Elección de su Abogado que Hable Español

Encontrar un abogado en el condado de Riverside con el que usted se sienta cómodo es de suma importancia. Le recomendaría que hable por teléfono con al menos 2-3 abogados y que, si alguno está «demasiado ocupado» para ofrecerle una consulta inicial, siga buscando. Es fundamental que usted establezca una conexión y se sienta a gusto con su abogado, tanto en la forma en que se comunican como en su conocimiento de los detalles de su caso. Idealmente, su abogado habrá presentado miles de bancarrotas en el pasado. Asimismo, es crucial que usted sea completamente honesto con su abogado, ya que está ahí para proteger sus derechos, no para juzgarlo. Con frecuencia, las personas se sienten avergonzadas por su situación y pueden mentir a sus abogados, lo cual puede complicar las cosas.

Encontrar un abogado en el condado de Riverside con el que usted se sienta cómodo es de suma importancia. Le recomendaría que hable por teléfono con al menos 2-3 abogados y que, si alguno está «demasiado ocupado» para ofrecerle una consulta inicial, siga buscando. Es fundamental que usted establezca una conexión y se sienta a gusto con su abogado, tanto en la forma en que se comunican como en su conocimiento de los detalles de su caso. Idealmente, su abogado habrá presentado miles de bancarrotas en el pasado. Asimismo, es crucial que usted sea completamente honesto con su abogado, ya que está ahí para proteger sus derechos, no para juzgarlo. Con frecuencia, las personas se sienten avergonzadas por su situación y pueden mentir a sus abogados, lo cual puede complicar las cosas.

Reúnase con su Abogado para Evaluar la Elegibilidad en la Prueba de Medios

Ahora, usted puede reunirse con su abogado y explicar su situación exacta con respecto a sus ingresos, activos, deudas, pasivos, situación de manutención conyugal y urgencia. Su abogado debería hacerle muchas preguntas sobre su vida en general, para entender dónde se encuentra financieramente y cuál es el mejor camino a seguir para usted. Su abogado revisará su crédito, proporcionándole una lista de acreedores en los tres burós de crédito. Su abogado agregará a todos sus acreedores a su petición. Durante esta reunión, su abogado podrá determinar si usted puede pasar la prueba de medios y ser elegible para el Capítulo 7.

Ahora, usted puede reunirse con su abogado y explicar su situación exacta con respecto a sus ingresos, activos, deudas, pasivos, situación de manutención conyugal y urgencia. Su abogado debería hacerle muchas preguntas sobre su vida en general, para entender dónde se encuentra financieramente y cuál es el mejor camino a seguir para usted. Su abogado revisará su crédito, proporcionándole una lista de acreedores en los tres burós de crédito. Su abogado agregará a todos sus acreedores a su petición. Durante esta reunión, su abogado podrá determinar si usted puede pasar la prueba de medios y ser elegible para el Capítulo 7.

Certificado Obligatorio de Asesoría Crediticia

Antes de presentar la bancarrota del Capítulo 7, debe tomar la primera clase de asesoría crediticia para entender los conceptos básicos de la gestión del dinero, la elaboración de presupuestos y el uso responsable del crédito. Debe incluir el código de su abogado para que el sistema le acredite automáticamente por tomar la clase.

Antes de presentar la bancarrota del Capítulo 7, debe tomar la primera clase de asesoría crediticia para entender los conceptos básicos de la gestión del dinero, la elaboración de presupuestos y el uso responsable del crédito. Debe incluir el código de su abogado para que el sistema le acredite automáticamente por tomar la clase.

Presentación de su Petición

Tan pronto como su abogado presente su petición del Capítulo 7, todos sus acreedores serán notificados de inmediato, y usted recibirá una Suspensión Automática. La mayoría de los abogados de bancarrota presentan peticiones en lotes porque, si tienen diez clientes presentando, todas las fechas de los tribunales se alinearán, lo que facilitará las cosas para todos. Sin embargo, haré una excepción si usted tiene una situación urgente como una ejecución hipotecaria o un embargo.

Tan pronto como su abogado presente su petición del Capítulo 7, todos sus acreedores serán notificados de inmediato, y usted recibirá una Suspensión Automática. La mayoría de los abogados de bancarrota presentan peticiones en lotes porque, si tienen diez clientes presentando, todas las fechas de los tribunales se alinearán, lo que facilitará las cosas para todos. Sin embargo, haré una excepción si usted tiene una situación urgente como una ejecución hipotecaria o un embargo.

Ahora que ha presentado, el tribunal federal le emitirá varias cosas:

- Número de bancarrota

- Fideicomisario

- Juez

- Fecha de su audiencia 341A

Audiencia 341A de Acreedores

La audiencia 341 de acreedores es su primera reunión con el tribunal; la asistencia es obligatoria para todos los deudores.

La audiencia 341 de acreedores es su primera reunión con el tribunal; la asistencia es obligatoria para todos los deudores.

¿Qué es un fideicomisario?

Un fideicomisario es un abogado que representa al tribunal y trabaja en el mejor interés de los acreedores. Su trabajo es asegurarse de que no esté aprovechándose del sistema, y si hay algo que pueda vender para pagar a los acreedores, es su trabajo. El fideicomisario también revisará cuidadosamente sus horarios y garantizará que no haya signos de fraude. Un abogado experimentado conoce a todos los fideicomisarios y jueces en Riverside y puede ayudar a predecir las diferencias en cómo llevarán a cabo el proceso. A cada distrito se le asigna un número limitado de fideicomisarios, y un abogado experimentado en su región los conocerá a todos bastante bien.

Un fideicomisario es un abogado que representa al tribunal y trabaja en el mejor interés de los acreedores. Su trabajo es asegurarse de que no esté aprovechándose del sistema, y si hay algo que pueda vender para pagar a los acreedores, es su trabajo. El fideicomisario también revisará cuidadosamente sus horarios y garantizará que no haya signos de fraude. Un abogado experimentado conoce a todos los fideicomisarios y jueces en Riverside y puede ayudar a predecir las diferencias en cómo llevarán a cabo el proceso. A cada distrito se le asigna un número limitado de fideicomisarios, y un abogado experimentado en su región los conocerá a todos bastante bien.

Durante su Caso

Desde la presentación de su petición de bancarrota hasta la descarga, el proceso durará aproximadamente de 3 a 4 meses, y durante ese tiempo, usted debe:

Desde la presentación de su petición de bancarrota hasta la descarga, el proceso durará aproximadamente de 3 a 4 meses, y durante ese tiempo, usted debe:

- Dejar de pagar con tarjetas de crédito a menos que un abogado le indique lo contrario.

- Seguir haciendo pagos de hipoteca y automóvil.

- Seguir pagando todas las facturas de servicios públicos.

Si está pagando una hipoteca, no puede acceder a las cuentas en línea. Debe pagar por correo o por teléfono, y su banco puede ayudarle a asesorarse sobre cómo seguir haciendo los pagos de la hipoteca. Si todo va bien, aproximadamente 60 días después de su Audiencia 341A, el fideicomisario declarará su caso como un caso sin activos, y todas sus deudas no garantizadas serán descargadas.

Certificado de Educación del Deudor

El Certificado de Educación para Deudores, requerido para los que presentan la bancarrota del Capítulo 7, debe completarse después de la presentación, pero antes de la descarga. Este curso de aproximadamente dos horas se puede tomar en línea, en persona o por teléfono y cubre temas de educación financiera como presupuesto, manejo del dinero, uso inteligente del crédito y planificación financiera. Es ofrecido por proveedores aprobados por el Programa de fideicomisarios de EE. UU., que lista los proveedores elegibles por región. Al completarlo, se debe emitir un certificado y presentarlo ante el tribunal de bancarrota para validar la finalización y que las deudas sean descargadas.

El Certificado de Educación para Deudores, requerido para los que presentan la bancarrota del Capítulo 7, debe completarse después de la presentación, pero antes de la descarga. Este curso de aproximadamente dos horas se puede tomar en línea, en persona o por teléfono y cubre temas de educación financiera como presupuesto, manejo del dinero, uso inteligente del crédito y planificación financiera. Es ofrecido por proveedores aprobados por el Programa de fideicomisarios de EE. UU., que lista los proveedores elegibles por región. Al completarlo, se debe emitir un certificado y presentarlo ante el tribunal de bancarrota para validar la finalización y que las deudas sean descargadas.

Descarga

Para recibir una descarga del Capítulo 7, primero debe calificar a través de un examen de medios que demuestre que su ingreso está por debajo de la media estatal o que carece de suficiente ingreso disponible. Complete un curso de asesoría crediticia dentro de los 180 días previos a la presentación y presente todos los documentos requeridos, incluida la petición de bancarrota y los horarios financieros. Asista a una reunión 341 con acreedores donde el fideicomisario supervise las discusiones sobre su situación financiera. Después de la presentación, complete un curso obligatorio de administración financiera. El fideicomisario revisará los activos y pasivos, y si los acreedores no presentan objeciones dentro de los 60 días posteriores a la reunión 341, es probable que el tribunal emita una descarga, liberándolo de la mayoría de las deudas y prohibiendo acciones adicionales de los acreedores. El caso se cerrará después de la descarga.

Para recibir una descarga del Capítulo 7, primero debe calificar a través de un examen de medios que demuestre que su ingreso está por debajo de la media estatal o que carece de suficiente ingreso disponible. Complete un curso de asesoría crediticia dentro de los 180 días previos a la presentación y presente todos los documentos requeridos, incluida la petición de bancarrota y los horarios financieros. Asista a una reunión 341 con acreedores donde el fideicomisario supervise las discusiones sobre su situación financiera. Después de la presentación, complete un curso obligatorio de administración financiera. El fideicomisario revisará los activos y pasivos, y si los acreedores no presentan objeciones dentro de los 60 días posteriores a la reunión 341, es probable que el tribunal emita una descarga, liberándolo de la mayoría de las deudas y prohibiendo acciones adicionales de los acreedores. El caso se cerrará después de la descarga.

Suspensión Automática

Presentar la bancarrota en California activa una "Suspensión Automática", una orden legal que detiene inmediatamente a los acreedores de perseguir la ejecución hipotecaria de su hogar o la recuperación de activos garantizados por deudas. Esta suspensión automática es un escudo protector que impide a los acreedores o agencias de cobro iniciar o continuar cualquier acción en su contra, su propiedad o sus activos. Bloquee la presentación de nuevas demandas, los esfuerzos de cobro de deudas, los embargos de salario, las colocaciones de gravámenes y las ejecuciones hipotecarias de propiedades. Además, esta prohibición impide a los acreedores contactarle para exigir el pago.

Presentar la bancarrota en California activa una "Suspensión Automática", una orden legal que detiene inmediatamente a los acreedores de perseguir la ejecución hipotecaria de su hogar o la recuperación de activos garantizados por deudas. Esta suspensión automática es un escudo protector que impide a los acreedores o agencias de cobro iniciar o continuar cualquier acción en su contra, su propiedad o sus activos. Bloquee la presentación de nuevas demandas, los esfuerzos de cobro de deudas, los embargos de salario, las colocaciones de gravámenes y las ejecuciones hipotecarias de propiedades. Además, esta prohibición impide a los acreedores contactarle para exigir el pago.

Entrega, Reafirmación, Retención y Pago

El deudor debe decidir cómo manejar su deuda garantizada cuando presenta la bancarrota del Capítulo 7, y tiene tres opciones: renunciar, reafirmar o retener y pagar. Un vehículo sería un buen ejemplo de una deuda garantizada que pasa por este proceso. Si el deudor decide que ya no quiere el vehículo, puede entregarlo al acreedor, y la deuda será descargada durante el proceso de bancarrota. El deudor también puede firmar un acuerdo de reafirmación con el acreedor, eliminando la deuda garantizada de los activos de la bancarrota. Es importante tener en cuenta que un acuerdo de reafirmación está fuera de la bancarrota, y el deudor será responsable de los pagos por el activo que ha reafirmado. La bancarrota ya no podrá descargar la deuda después de que el deudor haya acordado reafirmar el activo. Si el deudor decide retener y pagar, el deudor retiene el colateral y no firma un acuerdo de reafirmación. El colateral permanecerá en posesión del deudor siempre que este esté al día en los pagos. El deudor recibirá el título o adquirirá la propiedad completa del colateral una vez que esté pagado en su totalidad. Si el deudor incumple durante retener y pagar, el acreedor recuperará inmediatamente el activo sin previo aviso. Si el activo es recuperado, el deudor no será responsable de la diferencia entre el monto de la venta y lo que el deudor debe porque la deuda real fue descargada durante la bancarrota.

El deudor debe decidir cómo manejar su deuda garantizada cuando presenta la bancarrota del Capítulo 7, y tiene tres opciones: renunciar, reafirmar o retener y pagar. Un vehículo sería un buen ejemplo de una deuda garantizada que pasa por este proceso. Si el deudor decide que ya no quiere el vehículo, puede entregarlo al acreedor, y la deuda será descargada durante el proceso de bancarrota. El deudor también puede firmar un acuerdo de reafirmación con el acreedor, eliminando la deuda garantizada de los activos de la bancarrota. Es importante tener en cuenta que un acuerdo de reafirmación está fuera de la bancarrota, y el deudor será responsable de los pagos por el activo que ha reafirmado. La bancarrota ya no podrá descargar la deuda después de que el deudor haya acordado reafirmar el activo. Si el deudor decide retener y pagar, el deudor retiene el colateral y no firma un acuerdo de reafirmación. El colateral permanecerá en posesión del deudor siempre que este esté al día en los pagos. El deudor recibirá el título o adquirirá la propiedad completa del colateral una vez que esté pagado en su totalidad. Si el deudor incumple durante retener y pagar, el acreedor recuperará inmediatamente el activo sin previo aviso. Si el activo es recuperado, el deudor no será responsable de la diferencia entre el monto de la venta y lo que el deudor debe porque la deuda real fue descargada durante la bancarrota.

Abogados de Bancarrota que Hablen Español - Contáctenos Hoy

Con miles de casos de bancarrota presentados, puedo ayudarle a entender estas complejidades y brindarle asesoría sobre si puede pasar la prueba de medios. Con oficinas en Riverside, San Clemente y Palm Desert, puedo ofrecer mis servicios en la mayor parte del sur de California. Hablo español con fluidez, contesto el teléfono personalmente tanto como sea posible y presentaré su bancarrota lo más rápido posible tiene urgencia. Contácteme hoy mismo para una consulta gratuita.

Con miles de casos de bancarrota presentados, puedo ayudarle a entender estas complejidades y brindarle asesoría sobre si puede pasar la prueba de medios. Con oficinas en Riverside, San Clemente y Palm Desert, puedo ofrecer mis servicios en la mayor parte del sur de California. Hablo español con fluidez, contesto el teléfono personalmente tanto como sea posible y presentaré su bancarrota lo más rápido posible tiene urgencia. Contácteme hoy mismo para una consulta gratuita.

Palm Desert Abogado de Quiebra Christopher Hewitt Home

Palm Desert Abogado de Quiebra Christopher Hewitt Home